Kapitalizmin ana felsefesini oluşturan Merkantilizm Emperyalizmin ve sömürgeciliğin “parasal” yönünü de ihmal etmemiştir. Salt askeri ve siyasi değil ekonomik “imparatorluklar” da güçlü para gerektirir. 15. yüzyılda Portekiz ile başlayıp 1530’da İspanya’ya, 1640’ta Hollanda’ya, 1720’de Fransa’ya, 1815’te ise İngiltere’ye geçen “rezerv para imparatorluğu” süreci İngiliz sterlininin tahtına 1925’ten itibaren göz diken ABD dolarının 1944’te Bretton Woods uluslararası para sistemiyle “Kapitalizmin yeni gözdesi” olmasıyla yeni bir aşamaya geçmiştir. 1950’de dünya merkez bankalarının uluslararası rezervlerinin yüzde 69’u altın iken 1974’te Bretton Woods sistemi yıkıldığında aynı pay yüzde 23’e düşmüştü ve uluslararası rezervlerin yüzde 77’sini oluşturan döviz rezervlerinin yüzde 85’i ABD dolarıydı. Soğuk Savaş’ın son on iki yılı dolara yaramamış ve 1991’de rezervlerdeki ağırlığı yüzde 46’ya kadar düşmüştü.

ABD ekonomisi ve ABD doları Vietnam Savaşı’nda aldığı ağır saygınlık darbesi ve Washington’ın artan federal bütçe açığı ve bozulan makroekonomik denge büyümedeki sorunlarla, ağır sıkıntılarla karşı karşıya kaldı. Bu tablo Bretton Woods para sistemi ilkeleri çerçevesinde ABD dolarının değerini altına karşı koruması gereken Washington’ın bu taahhüdünü yerine getirememesi sonucunu ortaya çıkardı.

ABD doları 1957-1958 döneminde maruz kaldığı altına karşı devalüasyon sonrasında yani altına karşı yaşadığı değer kaybının ikincisini hatta daha ağır, uzun süreli ve kalıcı bir değer kaybını 1970’lerin başlarında yaşadı. Bu nedenle Londra ve Zürih borsalarında altın ticareti uzunca bir süre durdurulmak zorunda kalındı.

ABD’nin bozulan makroekonomik dengeleri 1973-74 petrol krizinin sebep olduğu ağır enflasyonist süreçle birlikte ekonomisine ve dolara olan güveni sarsınca Almanya ve Japonya’nın çağrısıyla Bretton Woods para sistemi yıkıldı. ABD doları yukarıdaki satırlarda vurguladığımız üzere 1978-1979 ikinci petrol krizi ve ABD’nin Tahran Büyükelçiliğinin basılması ve rehine krizinde siyasi ve askeri bir kırılma daha yaşadı, rehineleri kurtarma operasyonu başarısızlıkla sonuçlandı. Bu süreç 1979-1991 arası dönemde doların merkez bankalarının rezervlerindeki payını yüzde 46’ya kadar geriletti. İşte tam bu noktada Soğuk Savaş’ın bitişi ve Sovyetler Birliği’nin dağılması ise ABD’yi küresel “ekonomi politikte tek kutup” olma noktasına taşıdı. ABD açısından tek kutuplu bir dünyada oluşturulacak “yeni dünya düzeni” yine “doların imparatorluğu”nda yürümeliydi. ABD kendi parasının küresel rezervlerdeki ağırlığını yeniden yüzde 72’ye çıkarmayı başardı.

Avro Alternatif Olma Fırsatını Kaçırdı

Soğuk Savaş sonrası dönemde ABD dolarının rezerv para olarak küresel merkez bankalarının uluslararası rezervlerindeki payını yeniden yükseltmeyi başarmasının en önemli gerekçelerinden birisi ABD’nin küresel ticarette iddialı ülkeler lehine dış ticaret açığı ve cari işlemler açığı vermesidir. ABD küresel sistemin lideri ve hakimi olduğu yönündeki algısını güçlü kılabilmek adına “hayırhah” (benevolent) bir tutum içinde olduğu izlenimi vermeyi tercih etmiştir. ABD’nin mesajı şudur: “Küresel ekonominin ve ticaretin gelişmesi adına küresel sistemi kendi para birimimle besliyor ve ülkelerin ekonomik gelişme ve kalkınmasına katkıda bulunuyorum.” Ülkeler ise ABD’nin söz konusu “hamiyetperverliğini”, “bonkörlüğünü” ABD dolarını kendi merkez bankalarının bilançolarında bir rezerv para olarak tutarak, basılı banknot olarak ABD dolarının üzerinde yazan değer ile basım maliyeti arasındaki farkı ifade eden “senyoraj geliri” kadar Washington’a hem borçlanma imkanı sağlamışlar hem de ABD Federal Hazinesinin tahvillerini satın alarak ABD ekonomisini finanse etmişlerdir.

Para ekonomi literatüründe üç amaca hizmet etmesi ile tanımlanır; (i) “işlem” saikiyle para talebi yani günlük hayatta ve ticarette paranın bir ödeme aracı olarak kullanılması, (ii) “tasarruf” saikiyle para talebi yani paranın saklama, biriktirme amaçlı olarak kullanılması, (iii) “spekülasyon” saikiyle para talebi yani spekülatif değerlendirme ve işlemlerden yararlanarak paradan para kazanma güdüsüdür. ABD İkinci Dünya Savaşı daha sona ermeden 1944’te Bretton Woods Anlaşması ile bazı yapıların hayata geçmesine öncülük etmiştir. Bunlar arasında Uluslararası Para Sistemi, Uluslararası Para Fonu ve Dünya Bankası yer almaktadır. Ayrıca 1948’de hayata geçirdiği Marshall Yardım Planı, 1949’da oluşumuna öncülük ettiği Genişletilmiş Ticaret ve Tarifeler Anlaşması ve sonrasında 1996’da dönüştürdüğü Dünya Ticaret Örgütü’yle ABD dolarını paranın üç temel fonksiyonuyla yan yana getirmiştir. Doları –insanoğlu için paranın talep edilmesini vesile kılan üç güdü için de– gelişmiş ve gelişmekte olan ülkelerin biriktirmek istedikleri, merkez bankalarının kasalarında tutmak isteyecekleri bir paraya dönüştürmüştür.

Dolara ülkelerin merkez bankalarında biriktirilmesi arzu edilen, ABD’nin tüm askeri, siyasi ve ekonomik gücünü arkasına almış bir para birimi misyonu yüklenmiştir. Ülkeler ve milyonlarca şirket arasında küresel ticarette en kabul edilebilir ödeme aracı olarak tercih edilmesi istenmiştir. ABD doları 1940’ların sonlarından 2008 Küresel Finans Krizi’ne kadar “rezerv” edilmesi gereken yani bir köşede tutulması gereken bir para birimi olarak en güçlü ve geçerli “rezerv para” olma özelliğini kazanmıştır. Alman markı, İsviçre frangı, İngiliz sterlini, Fransız frangı, Japon yeni, Hollanda florini, Kanada doları, Avustralya doları gibi hiçbir önde gelen ülkenin para birimi ABD dolarının ulaştığı küresel ölçekteki “rezerv para” unvanını yakalayamamıştır.

Bu noktada 1999’dan itibaren hayat bulan AB ortak para birimi avro ABD dolarına alternatif bir rezerv para olma şansını 2008 Küresel Finans Krizi esnasında yakalamış olsa da Almanya’nın katı ve ödünsüz para politikası tedbirleri nedeniyle bu şansı kaçırmıştır. Almanya’nın Avrupa Merkez Bankasına aşırı baskıda bulunması ve bu nedenle Avro Bölgesi ülkelerinin aşırı sıkı para politikası tedbirleriyle ağır bir durgunluğa ve bankacılık sektörlerinde ağır bir kırılmaya, ekonomilerinde ağır bir işsizliğe sürüklenmeleriyle Yunanistan, Portekiz, İspanya, İrlanda, İtalya ve hatta Fransa kendilerini ağır bir ekonomik kırılmanın içerisinde bulmuşlardır. Tersine 1929 büyük ekonomik buhranından önemli dersler çıkarmış ABD o dönemki FED Başkanı Bernanke’nin 1929’daki Büyük Buhran üzerine en fazla çalışmış akademisyen olmasının da etkisiyle ciddi bir genişletici para politikası uygulamıştır. Bu sayede ABD ekonomisi iki sene içerisinde küresel finans krizinin etkisinden kurtulup ABD dolarını rezerv para olma özelliğini kaybedebileceği önemli bir kırılmadan uzaklaştırmıştır.

Doların Tahtı Sallanıyor

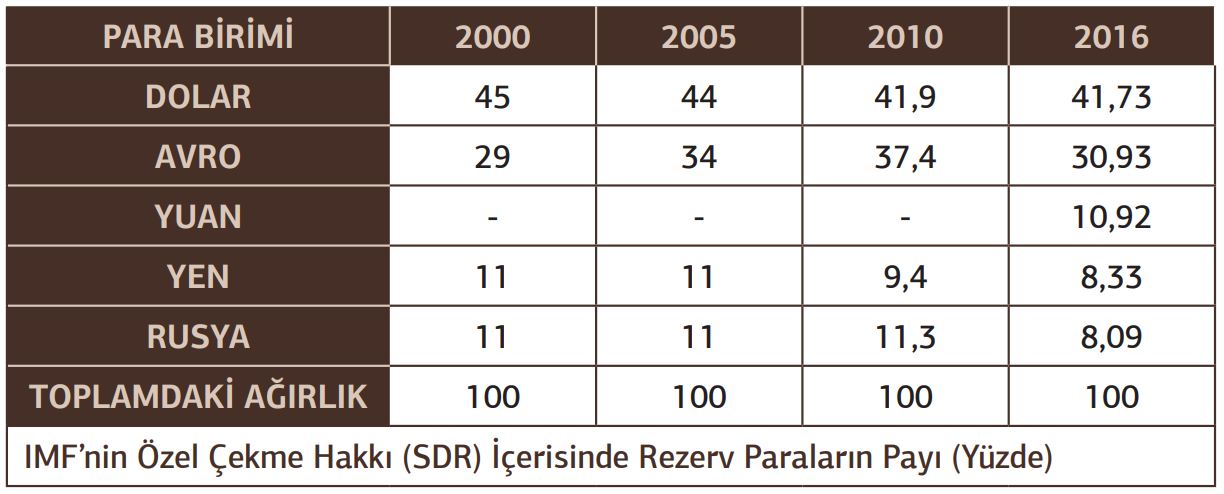

Bununla birlikte 2008 Küresel Finans Krizi ABD ekonomisinin sağlamlığı ve ABD dolarının güvenilirliğiyle ilgili tartışmaları da yeniden alevlendirmiştir. “İkinci Soğuk Savaş” tartışmalarının alevlendiği, küresel ekonomi politiğin “çok kutuplu” bir sürece ilerlediğinin konuşulduğu, Çin’in “yükselen yeni süper güç” olarak öne çıktığı bir süreçte 2012’de dünya merkez bankalarının rezervlerinde yüzde 60,2’ye gerileyen ABD dolarının payı 2014’te yüzde 64,6’ya yükselmiş olsa da bugün yeniden yüzde 62,8’e gerilemiş durumdadır. Kendi para birimi sterlini AB’nin ortak para birimi avro içinde eritmekten Brexit’le vazgeçen Birleşik Krallık’ın hamlesi ve artık ABD’nin güvenlik desteğini istemeyen ve kendi ordusunu kurmayı yeniden gündemine alan Almanya-Fransa patronajındaki AB’nin avroyu “rezerv para” yapma hamlesi de yeni kırılmaları işaret etmektedir. IMF’nin 2015’te kendi kur sepetine “yuan”ı eklemesi sonrasında yakın geleceğin yeni “rezerv para adayı” olarak öne çıkarmak adına Çin’in yuan için yapacağı hamleler de “küresel ekonomik savaşın kodları”nın nerede yoğunlaşacağı konusunda gerekli ipucunu vermektedir.

Tam da “İkinci Soğuk Savaş” döneminin eşiğinde “İkinci Bretton Woods” para sistemi kapışmasının tırmandığı bir dönemde Türkiye –siyasi, askeri ve diplomatik başarısıyla doğru orantılı– Rusya, Hindistan, Çin, Güney Kore, Endonezya, Meksika, Brezilya gibi ekonomilerle karşılıklı olarak ülkelerin milli paralarıyla ticareti hızlandırdığı bir sürecin içinden geçiyor. Küresel ekonomik ve siyasi sistemin yükselen yeni yıldız ülkeleri küresel ticaretin dolar ve avro dışı milli paralarla gerçekleşme oranının yükselmesine ağırlık verdikleri bir döneme imza atmaktalar. Bu süreç “Atlantik” ve “asimetrik düzen” ağırlıklı Kapitalizm ve “dolar bazlı rezerv para imparatorluğu” açısından büyük deprem anlamına gelmektedir.

Türkiye’nin Vizyonu

Bu nedenle Türkiye’nin sınırlarına ve bölgesine huzur, barış, siyasi ve ekonomik istikrar getirmeyi hedefleyen güvenlik operasyonları da Cumhurbaşkanı Erdoğan’ın vizyonu ve liderliğinde yürüyen Türkiye’nin küresel ölçekteki “medeniyet diplomasisi” de küresel ticaret düzeninde önlenemez bir dönüşümü tetikleyecektir.

Türkiye “medeniyet diplomasisi”nin doğal bir parçası olarak kendisiyle önde gelen diğer yükselen “yıldız” ülkeler arasında ticareti milli paralar üzerinden gerçekleştirme çağrısını hızlandırıyor. Bu konuda farklı ülkeler tarafından somut adımlar atılıyor. Gerek Rusya ve Çin gerekse AB ile İran arasında yeni bir süreç çabası var. Bunlara Türkiye’nin yoğun çabasını da eklemek gerekir. ABD’nin 1950-2008 arasında 58 yıl kendi parasını “rezerv” bir para olarak kabul ettirmesinin önemli gerekçesi küresel ekonomi yani önde gelen gelişmiş ve gelişmekte olan ekonomiler lehine dış ticaret ve cari işlemler açığı vererek “benevolent” yani “hamiyetperver”, hayırhah bir algı sunmayı da ihmal etmemesiydi. Bu nedenle Çin ve AB’nin dünyanın önde gelen ekonomilerine karşı dış ticaret ve cari işlemler fazlası vermeyi sürdürürken dünya ekonomisine para kazandırmak yerine dünya ekonomisinden para kazanmaya devam etmeleri hem yuan hem de avroyu “rezerv para” olma imkanından uzak tutacaktır.

Bu nedenle ne zaman ki Çin ve AB dünyadan daha fazla ithalat yapmayı bir ekonomi politikası haline getirecek ve artık dış ticaret açığı veren ekonomiler olacaklar, bu durumda ülkelere para kazandıran ve kendi milli paralarını da “bir tehdit” unsuru olarak değil bir küresel ödeme aracı olarak ülkelerin kullanımına sunacaklar. Hatta ellerini çabuk tutup –hazır Washington kendi parası cinsinden uluslararası ödeme sistemini kullanan ülkeleri kendi küresel politikalarına uymamaları halinde cezalandırma tehditleri savurur ve ABD dolarını “topuğundan” vururken– Çin ve AB’nin ABD’nin ticaret ve kur savaşlarıyla ve dolar bazlı uluslararası ödeme sistemi üzerinden tüm ülkeleri tehdit ettiği bu konjonktürde yuan ve avroyu rezerv para yapabilmek adına tarihi bir fırsat yakaladıklarını iyi okumaları gerekiyor. Bu noktada Almanya ve Fransa’nın Türkiye’ye yönelik politikalarını da bu anlamda gözden geçirmeleri, Çin’in de küresel ekonomi politikte ülkelerle “paranoyak” bir bakış açısından kurtularak daha samimi ve şeffaf ilişki kurmaya yönelmesi dolar imparatorluğunun tahtını sallamakta iki para birimine de önemli bir fırsat sunacaktır.